Блог компании Юнисервис Капитал |20-й купон выплатит «ГрузовичкоФ-Центр» по первому выпуску облигаций

- 25 ноября 2019, 14:00

- |

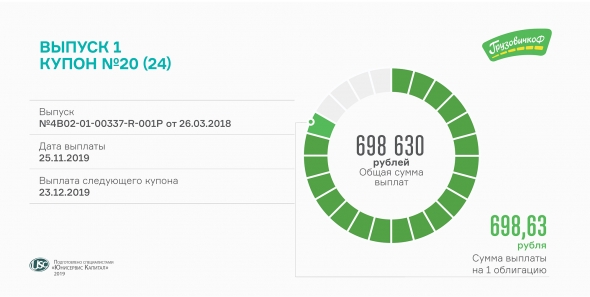

Плановая дата выплаты по дебютному облигационному займу мувинговой компании — 23 ноября (суббота), расчетная — 25 ноября (понедельник).

Сегодня ожидается выплата дохода за 20-й купонный период. Ставка купона — 17% годовых. Размер начисленных процентов составляет порядка 700 тыс. рублей. Выплате на одну облигацию подлежит 698,63 рубля. Через 4 месяца компания готовится погасить выпуск.

Напомним, «ГрузовичкоФ-Центр» разместил первый выпуск облигаций (RU000A0ZZ0R3) в апреле прошлого года. Объем эмиссии — 50 млн рублей, номинал облигации — 50 тыс. рублей. Компания выплачивает купон раз в месяц. Дата погашения выпуска — 23 марта 2020 года.

Объем вторичных торгов облигациями «ГрузовичкоФ-Центр» составил в октябре более 6 млн рублей, средневзвешенная цена — 103,5% от номинала. Аналогичный оборот показывают два других выпуска компании, однако цена второго выросла в прошлом месяце до рекордных 107,39%.

- комментировать

- Комментарии ( 0 )

Блог компании Юнисервис Капитал |«ГрузовичкоФ-Центр» выплатил два купона

- 18 ноября 2019, 14:24

- |

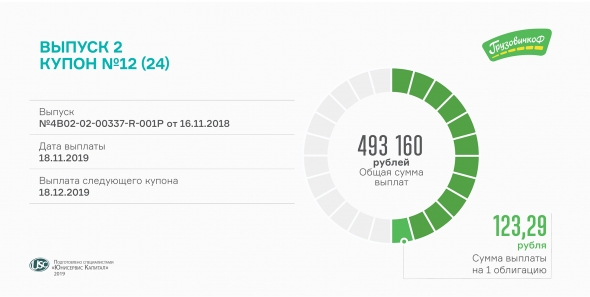

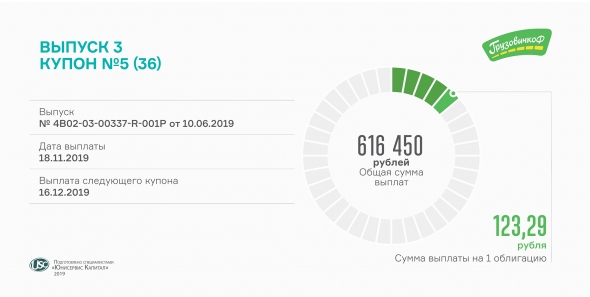

Сегодня состоялась выплата 12-го купона по второму выпуску облигаций мувинговой компании и пятого купона — по третьему.

Компания перечислила в Национальный расчетный депозитарий свыше 1,1 млн рублей в качестве купонного дохода по двум выпускам.

( Читать дальше )

Блог компании Юнисервис Капитал |Плюс 15% за 9 месяцев: «ГрузовичкоФ-Центр» опубликовал бухгалтерскую отчетность

- 11 ноября 2019, 06:30

- |

Выручка эмитента составила 265,3 млн рублей, что на 15% больше относительно января-сентября 2018 г. Чистая прибыль увеличилась в два раза и составила 4 млн рублей.

EBIT по итогам трех кварталов составляет 18,9 млн руб. при рентабельности в 7,1%. Уровень рентабельности чуть вырос в третьем квартале из-за снижения доли себестоимости в выручке — компания оптимизировала расходы на содержание автопарка.

Финансовый долг остался без изменений: 140 млн рублей от трех эмиссий биржевых облигаций. Благодаря сохранению высокого для компании уровня рентабельности, показатели долговой нагрузки несколько снизились: отношение долга к EBIT за третий квартал сократилось с 8,1х до 6,6х, долга к капиталу — с 18,8х до 16,1х.

Общая величина активов сократилась в течение 2019 г. на 50 млн, до 245 млн руб. на 30.09.2019. Снижение обусловлено пропорциональным сокращением дебиторской и кредиторской задолженности.

Автопарк сервиса за третий квартал вырос на 59 автомобилей: 31 — в Санкт-Петербурге и 28 — в Москве. На конец сентября в этих двух мегаполисах работает 1 642 брендированных автомобиля.

( Читать дальше )

Блог компании Юнисервис Капитал |«ГрузовичкоФ-Центр» выплатил 19-й купон по первому выпуску

- 24 октября 2019, 15:22

- |

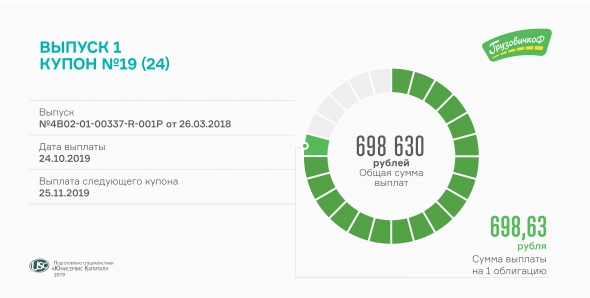

Сегодня выплачено почти 700 тысяч рублей. Размер выплаты на одну облигацию первого выпуска мувинговой компании составляет 698,63 рубля. Ставка купона — 17% годовых.

Дебютный выпуск биржевых облигаций компании (RU000A0ZZ0R3) на сумму 50 млн рублей был размещен в апреле 2018 года. Номинал ценной бумаги составляет 50 тыс. рублей. Погашение состоится через 5 месяцев, в марте 2020 года. Инвестиции позволили увеличить автопарк компании на 20%.

В обращении находятся еще два выпуска «ГрузовичкоФ-Центр» совокупным объемом 90 млн рублей. Средневзвешенная цена выпусков в сентябре с первого по третий составила 103,89%, 107,05% и 104,87% соответственно.

В ближайшие 3-5 лет сервис грузоперевозок планирует заниматься развитием экспресс-доставки интернет-заказов и запуском франшизы в городах РФ с населением более 500 тыс. человек. Летом «ГрузовичкоФ» открыл представительство в Казахстане, которое с первых месяцев работы показало хорошие финансовые результаты.

Блог компании Юнисервис Капитал |«ГрузовичкоФ-Центр» выплатил 11-й купон по второму выпуску

- 21 октября 2019, 13:51

- |

Выплата была перенесена с 19 октября на ближайший рабочий день, то есть на понедельник, 21 октября.

Держателям облигаций сегодня перечислено около полумиллиона рублей. Сумма выплат на одну облигацию — 123,29 рубля. Расчет проводится по ставке 15% годовых, которая установлена на весь период обращения выпуска.

В рамках второго выпуска облигаций (RU000A0ZZV03) компания привлекла 40 млн рублей. Средства были направлены на погашение лизинга, обслуживание автопарка и продвижение бренда. Номинал ценной бумаги — 10 тыс. рублей. Купон выплачивается раз в месяц. До погашения выпуска осталось 13 месяцев.

Объем вторичных торгов облигациями составил в сентябре 3,6 млн рублей, средневзвешенная цена достигла 107% от номинала. Второй и третий выпуски «ГрузовичкоФ-Центр» торговались в прошлом месяце каждый день. Первый выпуск — 17 из 21 торгового дня.

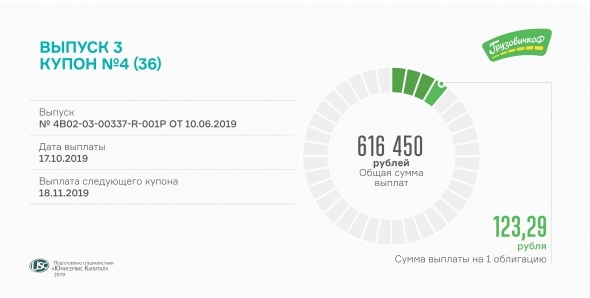

Блог компании Юнисервис Капитал |Выплата 4-го купона по облигациям «ГрузовичкоФ-Центр» состоится сегодня

- 17 октября 2019, 13:39

- |

Мувинговая компания выплатит владельцам ценных бумаг третьего выпуска (RU000A100FY3) свыше 600 тыс. рублей.

Инвесторы ежемесячно получают по 123,29 рубля на одну облигацию. Купон рассчитывается по ставке 15% годовых, установленной на первые 2 года обращения выпуска. В рамках оферты в 2021 году компания объявит ставку на последние 12 купонных периодов.

Напомним, объем эмиссии составил 50 млн рублей. Номинал облигации — 10 тыс. рублей. Купон выплачивается ежемесячно. Срок обращения выпуска — 3 года.

Третий выпуск «ГрузовичкоФ-Центр» — самый популярный по объему торгов среди других облигационных займов компании. Оборот по нему превысил в сентябре 5,2 млн рублей. Для сравнения, объем вторичных торгов облигаций второго выпуска составил 3,6 млн рублей (при сумме займа 40 млн рублей), первого выпуска — 3,1 млн рублей.

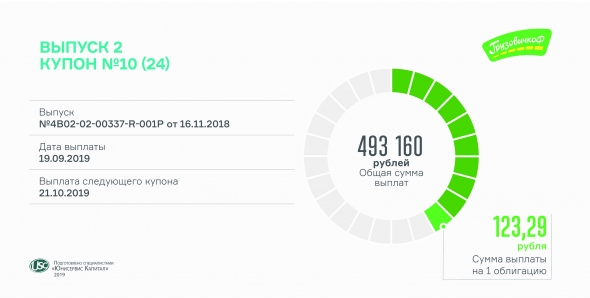

Блог компании Юнисервис Капитал |10-й купон по второму облигационному займу выплатил «ГрузовичкоФ-Центр»

- 19 сентября 2019, 14:13

- |

Сегодня транспортная компания исполнила обязательство по выплате купонного дохода по биржевым облигациям серии БО-П02.

Размер выплат рассчитывается исходя из ставки 15% годовых и составляет 493 160 рублей. Каждая ценная бумага приносит своим держателям по 123,29 рубля ежемесячно.

Объем вторичных торгов облигациями второго выпуска составил в августе 4,3 млн рублей. Средневзвешенная цена выросла до 106,64% — это своеобразный рекорд для всех трех эмиссий «ГрузовичкоФ-Центр».

Напомним, двухлетний выпуск состоит из 4 тыс. облигаций «ГрузовичкоФ» номиналом 10 тыс. рублей (RU000A0ZZV03). Ставка 15% установлена на весь срок обращения мини-бондов, купон выплачивается каждые 30 дней. Погашение выпуска состоится в ноябре 2020 г.

Привлеченные средства были направлены на выкуп автомобилей, которые компания взяла в 2018 г. в лизинг за счет инвестиций от первого выпуска облигаций.

С середины 2019 г. в обращении находится третий выпуск объемом 50 млн рублей.

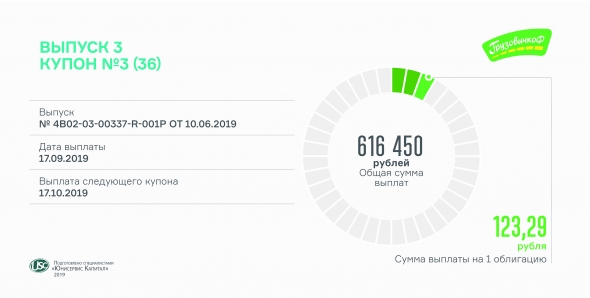

Блог компании Юнисервис Капитал |«ГрузовичкоФ-Центр» выплатит третий купон по третьему выпуску облигаций

- 17 сентября 2019, 14:21

- |

Доходы по биржевым облигациям серии БО-П03 (RU000A100FY3) составляют чуть более 600 тыс. рублей. Выплата купона ожидается сегодня.

Платеж в расчете на одну облигацию — 123,29 рубля. Выплаты по ставке 15% годовых будут осуществляться до 24-го купона включительно. На последний, третий год обращения облигаций эмитент вправе пересмотреть доходность.

Напомним, 5 тыс. бондов третьего выпуска «ГрузовичкоФ» (RU000A100FY3) были размещены на Московской бирже в июне. Таким образом, компания привлекла 50 млн рублей на погашение лизинга, обслуживание автопарка и продвижение бренда. Период обращения выпуска с ежемесячной выплатой купона — 3 года, погашение — 03.06.2022.

Среди трех облигационных займов «ГрузовичкоФ» наибольшей популярностью на вторичных торгах в августе пользовался последний. Оборот облигаций 3-й серии составил 10,5 млн рублей. Однако по средневзвешенной цене их обогнали бумаги первого (104,80%) и второго (106,64%) выпусков против 103,55%.

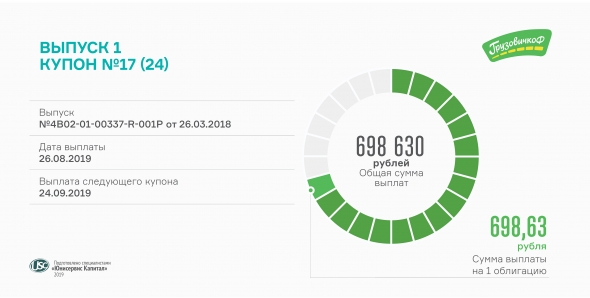

Блог компании Юнисервис Капитал |«ГрузовичкоФ» выплатил 17-й купон

- 26 августа 2019, 14:14

- |

Доход, подлежащий выплате по одной облигации, составляет 698,63 рублей. Расчет проводится по ставке 17% годовых, общая сумма выплат достигла 698 630 рублей. По условиям займа, выплаты по купону осуществляются ежемесячно.

Плановая дата выплаты 17-го купона выпала на выходной день, 25 августа, в связи с этим выплата была перенесена на понедельник.

В конце августа мувинговая компания уже выплатила 9-й купон держателям второго выпуска и 2-й — третьего выпуска. Привлеченные инвестиции позволили увеличить автопарк сервиса грузоперевозок.

Впервые на Московскую биржу «ГрузовичкоФ» вышел, разместив в апреле 2018 г. выпуск облигаций общим номинальным объемом 50 млн рублей (RU000A0ZZ0R3).

Вторичный объем торгов бондами 1-й серии превысил в июле 8 млн рублей. Средневзвешенная цена составила 104,87%. Ввиду приближающего погашения выпуска в марте 2020 г. доходность держится на уровне 10-11% годовых.

Об итогах деятельности сервиса «ГрузовичкоФ» за первое полугодие 2019 г. читайте в аналитическом покрытии.

Блог компании Юнисервис Капитал |Аналитический обзор деятельности сервиса «ГрузовичкоФ» за 1-е полугодие 2019 г.

- 22 августа 2019, 14:04

- |

Ключевые тезисы:

- Оборот сервиса мувинговых услуг вырос в 1-м полугодии 2019 г. на 23% и составил 1,6 млрд руб. по сравнению с аналогичным периодом 2018 г.

- Рост оборота обусловлен увеличением числа заказов на 14%. За 6 мес. 2019 г. компании, работающие под брендом «ГрузовичкоФ», выполнили 541 тыс. заказов.

- В июне сервис грузоперевозок GruzovichkoF ASTANA начал работу в Казахстане. Средний чек — 1,3 тыс. рублей. Выручка за июль составила 440 тыс. руб.

- Валовая прибыль эмитента — ООО «ГрузовичкоФ-Центр» — выросла до 86 млн руб. по итогам 1-го полугодия 2019 г., EBIT — до 12 млн руб., чистая прибыль снизилась до 2,8 млн руб.

- Финансовый долг эмитента составил 140 млн руб., лизинговые обязательства — 323 млн руб. при общей стоимости собственного автопарка сервиса 1,03 млрд руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс